Recentemente la Sesta Sezione Civile, Sottosezione T, della Corte di Cassazione ha emesso l'Ordinanza n° 18963. Con questa sentenza, il Supremo Collegio ha stabilito un'importante correlazione tra l'importo delle fatture di fornitura di energia elettrica, gas e acqua e la presunzione di trovarsi di fronte ad un immobile adibito ad abitazione principale e quindi tale da poter usufruire delle agevolazioni fiscali sulla prima casa o meno.

In estrema sintesi il Giudice di legittimità ha stabilito il principio secondo il quale un importo troppo basso delle bollette può far presumere che ci si trovi di fronte non all'abitazione principale di un soggetto, ma ad una seconda o addirittura a una terza casa.

I fatti che hanno portato al giudizio della Corte

La Corte di Cassazione si è trovata a giudicare il ricorso di un contribuente che si era visto recapitare un avviso di accertamento da parte dell'Agenzia delle Entrate per la vendita di un immobile che risultava non essere l'abitazione principale del contribuente. L'amministrazione contestava al contribuente il mancato inserimento nella dichiarazione dei redditi della plusvalenza derivante dalla vendita dell'immobile. Questo, infatti, era stato acquistato dal contribuente nell'ottobre 2007 e successivamente rivenduto dallo stesso contribuente nel dicembre 2009. Di conseguenza, argomentava l'amministrazione finanziaria, il contribuente avrebbe dovuto dichiarare la plusvalenza e pagare le relative imposte in base a quanto previsto dall' articolo 67, comma 1, lettera B) del Testo Unico delle Imposte sui Redditi.

Tale impostazione era stata rigettata dalla Commissione Tributaria Provinciale di Roma che aveva dato ragione al contribuente in primo grado. L'Agenzia delle Entrate presentava ricorso contro la decisione della CTP di Roma alla Commissione Tributaria Regionale del Lazio che ribaltava il giudizio a favore dell'amministrazione finanziaria.

Di conseguenza, contro tale decisione della CTR del Lazio il contribuente proponeva ricorso davanti alla Corte di Cassazione. Il contribuente, infatti, ha sostenuto in primo luogo che si sia verificata una violazione o falsa applicazione sia dell'articolo 67, comma 1, lettera b) del Tuir. Ma anche del successivo articolo 68 del Tuir.

La prima norma statuisce che vengono ricompresi tra i cosiddetti redditi diversi le plusvalenze derivanti dalle cessioni di beni immobili acquistati o costruiti da non più di cinque anni e che tra il momento dell'acquisto e quello della cessione sono stati adibiti ad abitazione principale del cedente o dei suoi familiari.

L'articolo 68 del Tuir, invece, detta il criterio di determinazione e calcolo delle plusvalenze da assoggettare a tassazione. In particolare, per quanto riguarda gli immobili indicati all'articolo 67, comma 1, lettera b, del Tuir la plusvalenza imponibile è data dalla differenza tra i corrispettivi percepiti nel periodo d'imposta ( il prezzo di vendita in buona sostanza) e il prezzo di acquisto aumentato di ogni ulteriore costo inerente al bene medesimo.

In secondo luogo, il contribuente ricorrente ha sostenuto che l'Agenzia delle Entrate non avrebbe dimostrato i fatti essenziali alla base della ripresa a reddito. D'altra parte, lo stesso avrebbe ampiamente dimostrato di utilizzare di fatto l'immobile oggetto del contendere come abitazione principale. Di conseguenza, vi sarebbe stata una violazione o falsa applicazione dell'articolo 2697 c.c in tema di onere della prova e degli articoli 112 c.p.c. in tema di corrispondenza tra chiesto e pronunciato, articolo 115 c.p.c in tema di disponibilità delle prove e l'articolo 116 c.p.c in tema di valutazione delle prove.

Le motivazioni della decisione della Corte

La Corte di Cassazione ha rigettato il ricorso del contribuente e dato ragione all'interpretazione fornita dall'Agenzia delle Entrate. La Corte di Cassazione ha richiamato un suo consolidato orientamento in base al quale per poter disapplicare quanto disposto dall'articolo 67, comma 1, lettera b) del Tuir è necessario, da una parte, che l'immobile preso in considerazione deve essere stato adibito ad abitazione principale per la maggior parte del tempo intercorso tra l'acquisto e la vendita dello stesso. Dall'altra è necessario che l'uso personale da parte dell'acquirente o dei suoi familiari venga dimostrato con criteri oggettivi.

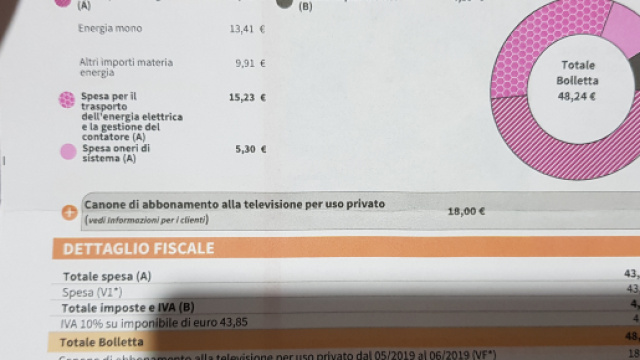

La Cassazione ha sostenuto il punto di vista della CTR del Lazio che, secondo i supremi giudici, ha basato il proprio giudizio su presunzioni gravi, precise e concordanti che confermavano, da una parte, che la residenza del contribuente si trovava a Roma nonostante lo stesso abitasse e lavorasse a Milano. Dall'altra, la stessa CTR ha accertato l'esistenza di documentazione probatoria di maggiori costi sostenuti per servizi di energia elettrica, gas e telefono per quanto riguarda l'abitazione sita in Roma rispetto a quella di Milano. Tali presunzioni relative non sono state superate dalla documentazione a discarico fornita dal contribuente. Per di più il contribuente ha effettuato la vendita dell'immobile prima dello spirare dei cinque anni previsti dall'articolo 67 del Tuir. Di conseguenza, il ricorso è stato giudicato inammissibile.