Nel 2019 sono attese transazioni su crediti deteriorati per circa 50 miliardi, livello di assestamento dopo il picco dello scorso anno. Una delle principali determinanti di questi volumi è sicuramente da ricercarsi nella Garanzia Sugli Attivi Cartolarizzati (GACS). Si tratta di una formula di garanzia su alcune classi di titoli emessi da veicoli di cartolarizzazione, che attenuano significativamente gli oneri da cessione per gli istituti di credito.

La misura straordinaria, era stata introdotta nel 2016 e successivamente rinnovata per due volte fino alla scadenza dell'ultimo 6 marzo.

Secondo quanto riportato da Reuters e ANSA una ulteriore proroga è stata inserita nel decreto sulla Brexit in discussione domani. Alla base del rinnovo c'è la volonta di agevolare il processo di derisking degli istituti di credito italiano.

Il ruolo fondamentale della garanzia

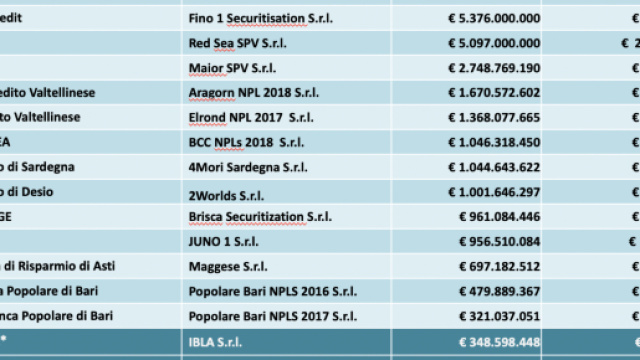

Il processo di riduzione dei crediti deteriorati per le banche italiane ha registrato volumi molto importanti nel corso degli ultimi anni. Secondo l'ultimo report market watch, elaborato da Banca IFIS, nel triennio 2016-18 sono state registrate transazioni per crediti NPL per circa 155 miliardi. Una percentuale variabile tra il 35 e il 45% di queste operazioni è stata realizzata con l'impiego della GACS.

Questa garanzia, copre le tranche senior (meno rischiose) emesse dai veicoli di cartolarizzazione nei quali vengono trasferiti i crediti deteriorati.

Al fine di ottenere questo tipo di beneficio, è necessario che la gestione dei crediti sia affidata a società di recupero indipendenti (special servicer) e che le note su cui opera la garanzia abbiano ottenuto una valutazione investment grade da parte di un'agenzia di rating. La concessione della garanzia avviene a titolo oneroso, contro pagamento di un prezzo calcolato in base a una media di CDS quotati in mercati regolamentati.

Le richieste della BCE e l'azzeramento degli stock

La Banca Centrale Europea ha indicato a ciascun istituto soggetto alla sua attività di vigilanza, le soglie temporali entro le quali anche gli stock di crediti deteriorati andranno coperti al 100% da accantonamenti. Si tratta di scadenze differenziate in base alla solidità di ciascuna banca, calcolate con una logica di Calendar Provisioning, introdotta lo scorso anno per tutti i crediti classificati come non performing a partire dal marzo 2018.

Si tratta di una indicazione precauzionale fornita dall'organo di vigilanza, dunque non di una normativa vincolante, pertanto le banche che dispongono di solide evidenze a supporto di valutazioni differenti dei crediti deteriorati possono produrle durante le visite ispettive.

Il rinnovo della GACS, in approvazione nella giornata di domani, si delinea come una importante agevolazione, di fatto una deroga autorizzata a quanto previsto dalla normativa sugli aiuti di stato, volta a ridurre gli impatti a conto economico di ulteriori operazioni di dismissioni di crediti non performing, mediante strutture di cartolarizzazione.