Il primo trimestre del 2018 ha visto una forte crescita degli accantonamenti sui crediti deteriorati per i principali istituti bancari italiani. La scelta di perseverare nella pulizia di bilancio, è stata in parte agevolata dall'introduzione di un principio contabile internazionale, l' IFRS9 che verrà applicato quest'anno per la prima volta.

In sostanza, in virtù di questa nuova regola, è possibile trasferire l'impatto delle nuove rettifiche in modo graduale nello stato patrimoniale, senza registrare le perdite in conto economico.

Secondo il Sole24Ore l'ammontare totale degli accantonamenti aggiuntivi è stato di circa 11,5 miliardi per i primi 8 istituti di credito italiani.

L'impatto della manovra di pulizia

L'impatto di questa operazione sui patrimoni degli istituti è stato parzialmente mitigato da un utile netto aggregato di periodo complessivo di 3,2 miliardi pari quasi al doppio di quanto registrato nello stesso periodo dello scorso anno.

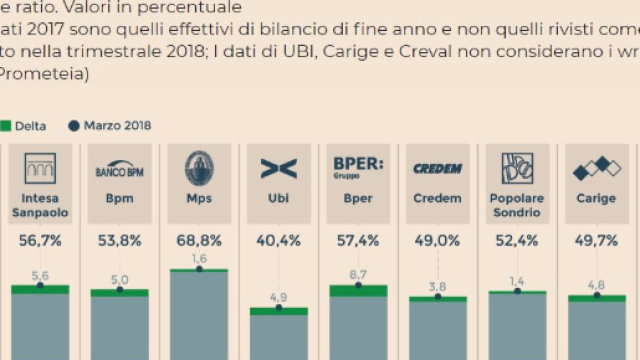

L'effetto più rilevante si è visto sui tassi di copertura dei crediti deteriorati saliti in media al 58,5% dal 54% di fine dello scorso anno.

Nel dettaglio l'incremento ha inciso per 4,5% sulle sofferenze con un coverage ratio salito dal 60.5% al 65.5% e in misura leggermente inferiore sugli unlikely to pay che sono saliti da un livello opertura del 34.6% al 37,6%.

La distribuzione non è stata tuttavia uniforme tra i differenti istituti con i casi eccezionali di Creval che ha visto gli accantonamenti sui deteriorati salire di 13 punti e mezzo rispetto alla chiusura dello scorso anno e BPER che ha visto un incremento dell'8,7%

Il processo di ristrutturazione del sistema

Il percorso di ristrutturazione del sistema bancario italiano è avanzato in modo deciso negli ultimi mesi che hanno visto operazioni eccezionali come la Maxi Cartolarizzazione di MPS e la nuova JV tra Intrum e Intesa Sanpaolo, ma anche operazioni più contenute come le vari dismissioni con e senza GACs attuate dagli altri istituti di credito.

Auspicando che le recenti preoccupazioni sulla stabilità politica del nostro paese, possano in tempi brevi trovare una soluzione equilibrata, è altamente probabile che l'introduzione dell'IFRS9 possa portare ad un accelerazione del processo di derisking del sistema anche in virtù di ulteriori potenziali dismissioni di NPL da tenersi nella seconda metà onde capitalizzare l'avvicinamento dei valori di bilancio ai livelli di scambio sul mercato ottenuto in virtù dei maggiori accantonamenti del primo trimestre.